Ti trovi in:

FAQ - Risposte alle domande più frequenti

FAQ - Risposte alle domande più frequenti - Consulta le domande per categoria

Emissione delle fatture elettroniche

Menu della sezione Fatture e corrispettivi

- Informazioni

- Che cos'è

- Modello delega

- FAQ - Risposte alle domande più frequenti

- FAQ - Consulta tutte le domande

- FAQ - Risposte alle domande più frequenti - Consulta le domande per categoria

- Normativa e prassi

- Servizi

- Accedi ai servizi

- Software di compilazione Fattura Elettronica

- Software di compilazione dei dati fattura transfrontaliere (Esterometro)

- Software di controllo dati fattura transfrontaliere (Esterometro)

- Specifiche tecniche

Emissione delle fatture elettroniche

In definitiva, se la fattura o la nota di variazione riporta una data dell’anno 2018, la fattura potrà non essere elettronica; se la fattura o la nota di variazione riporta una data dell’anno 2019, la fattura dovrà essere elettronica.

L’introduzione dell’obbligo di fatturazione elettronica non ha modificato le disposizioni di cui all’articolo 21, comma 4, del d.P.R. n. 633/72 e quindi è possibile l’emissione di una fattura elettronica "differita". Secondo la norma si può emettere una fattura entro il giorno 15 del mese successivo a quello di effettuazione dell’operazione di cessione di beni o prestazioni di servizi. A titolo d’esempio, quindi, per operazioni di cessione di beni effettuate il 20 gennaio 2019, l’operatore IVA residente o stabilito potrà emettere una fattura elettronica "differita" il 10 febbraio 2019 avendo cura di:

- emettere al momento della cessione (20 gennaio), un DDT o altro documento equipollente (con le caratteristiche stabilite dal d.P.R. n. 472/96) che accompagni la merce;

- demettere una fattura utilizzando il tipo documento TD24 e datare la fattura elettronica con la data del 20 gennaio 2019, corrispondente alla data dell’ultima operazione effettuata nel mese di riferimento;

- far concorrere l’IVA alla liquidazione del mese di gennaio.

Si precisa che, secondo le indicazioni contenute nella circolare n. 14/E del 2019, è "possibile indicare una sola data, ossia, per le fatture elettroniche via SdI, quella dell'ultima operazione", tale modalità di compilazione rappresenta solo una "possibilità" e non un obbligo e, dunque, è comunque possibile indicare convenzionalmente nel documento anche la data di fine mese.

detrazione dell'imposta relativa ai documenti di acquisto ricevuti e annotati entro il 15 del mese successivo a quello di effettuazione dell'operazione, fatta eccezione per i documenti di acquisto relativi ad operazioni effettuate nell'anno precedente.

Pertanto, ad esempio, per una fattura elettronica di acquisto che riporta la data del 30 gennaio 2019 ed è ricevuta attraverso il SdI il giorno 1 febbraio 2019, potrà essere esercitato il diritto alla detrazione dell'imposta con riferimento al mese di gennaio.

In assenza di fattura, i corrispettivi devono essere certificati «mediante il rilascio della ricevuta fiscale di cui all'articolo 8 della legge 10 maggio 1976, n. 249, ovvero dello scontrino fiscale di cui alla legge 26 gennaio 1983, n. 18, con l'osservanza delle relative discipline» (come stabilito dalla legge n. 413/1991).

Tanto premesso, qualora il cliente, al momento di effettuazione dell’operazione, chieda l’emissione della fattura, l’esercente potrà alternativamente:

- in caso di fattura differita da trasmettere al sistema SDI utilizzando il tipo documento TD24 “fattura differita di cui all'art. 21, comma 4, lett. a)”, emettere una ricevuta fiscale o uno scontrino fiscale - ai sensi dell’art. 3, comma 3, del d.P.R. n. 696/1996 - da utilizzare come documenti idonei (documento equipollente al DDT) per l’emissione di una “fattura differita” ai sensi dell'articolo 21, comma 4, terzo periodo, lettera a), del d.P.R. n. 633/1972. In tal caso, come già previsto con la circolare n. 249/E del 11 ottobre 1996, l’ammontare dei corrispettivi certificati da ricevuta/scontrino fiscale e oggetto di fatturazione differita va scorporato dal totale giornaliero dei corrispettivi.

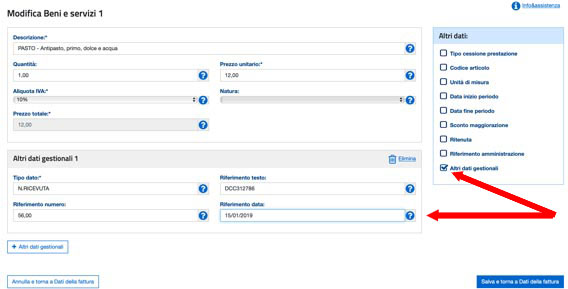

- in caso di fattura immediata, trasmettere al SdI entro i termini della liquidazione periodica, la fattura recante l’indicazione della data di effettuazione dell’operazione e rilasciare al cliente, al momento di effettuazione dell’operazione, apposita quietanza (ex art. 1199 del codice civile) che assume rilevanza solo commerciale e non fiscale. In luogo della quietanza può essere rilasciata alla parte una stampa della fattura ovvero dalla ricevuta del POS, in caso di pagamento elettronico. Resta ferma la possibilità di rilascio dallo scontrino/ricevuta fiscale (ovvero dal c.d. “documento commerciale” nel caso l’esercente effettui la memorizzazione e trasmissione telematica dei corrispettivi mediante registratore telematico ai sensi dell’art. 2 del d.Lgs. n. 127/15). In tale ultimo caso, come già detto, l’ammontare dei corrispettivi oggetto di fatturazione andrà scorporato dal totale dei corrispettivi giornalieri. L’emissione di una quietanza sarà valida anche nelle operazioni tra un fornitore che, non effettuando operazioni rientranti tra quelle dell’art. 22 del d.P.R. n. 633/72, è obbligato ad emettere solo fatture e un altro operatore IVA. Si ricorda che, qualora il cliente sia un consumatore finale (operazione B2C), l’esercente dovrà comunque mettere a disposizione della controparte, al momento dell’emissione della fattura elettronica, una copia analogica o elettronica della fattura, salvo che il cliente non vi rinunci. Si precisa che ai fini del controllo documentale di cui all’articolo 36 ter del D.P.R. n. 600 andrà fatto riferimento ai contenuti della copia analogica della fattura elettronica rilasciata al consumatore finale. In caso di discordanza nei contenuti fra fattura elettronica e copia cartacea della stessa, salvo prova contraria, sono validi quelli della fattura digitale. Quando le fatture elettroniche sono precedute dall’emissione di scontrino o ricevuta fiscale (o, nel caso di trasmissione telematica dei corrispettivi, da un “documento commerciale”), nella fattura vanno riportati gli estremi identificativi dello scontrino/ricevuta; in particolare, il blocco informativo “AltriDatiGestionali” va compilato riportando:

- nel campo “TipoDato” le parole “N.DOC.COMM” (oppure “N.RICEVUTA” oppure “N.SCONTRIN”);

- nel campo “RiferimentoTesto” l’identificativo alfanumerico dello scontrino ((o della ricevuta o del RT/server RT);

- nel campo “RiferimentoNumero” il numero progressivo dello scontrino (o della ricevuta o del documento commerciale);

Di seguito un esempio di compilazione del blocco informativo “AltriDatiGestionali” con la procedura web dell’Agenzia delle entrate:

Le medesime considerazioni valgono nel caso di fattura differita emessa in relazione a prestazioni di servizi. Al riguardo, la circolare n. 18/E/2014 ha precisato che può essere utilizzata la documentazione commerciale prodotta e conservata per poter individuare con certezza la prestazione eseguita, la data di effettuazione e le parti contraenti, come ad esempio, un documento attestante l’avvenuto incasso, il contratto, la nota di consegna dei lavori, la lettera d’incarico oppure la relazione professionale.

La disposizione normativa (d.l. n. 119/18) prevede che l’ASD assicuri l’emissione della fattura elettronica da parte del cessionario/committente: pertanto, quest’ultimo predisporrà una fattura elettronica (tipo documento TD01) riportando gli estremi dell’ASD (partita IVA e altri dati anagrafici) nella sezione “cedente/prestatore”, i suoi estremi nella sezione cessionario/committente e specificherà che la fattura è emessa per conto del cedente/prestatore (nel campo 1.6 della fattura elettronica occorre scegliere “CC” in quanto emessa dal cessionario/committente).

Nulla cambia in termini di registrazione della fattura (che risulterà “attiva” per l’ASD e “passiva” per il suo cliente titolare di partita IVA).

passivo, (il quale non possa/non voglia emettere la fattura relativa al trasferimento dell'immobile a seguito dell'aggiudicazione).

Il canale telematico di invio della fattura elettronica a SdI non determina alcun effetto sulle liquidazioni IVA, è solo un canale attraverso cui inviare le fatture elettroniche a SdI.

Se il Sistema di Interscambio riesce a consegnare la fattura al destinatario, la data di ricezione è quella attesta dai sistemi di ricezione utilizzati dal destinatario, e non la data a partire dalla quale la fattura viene messa a disposizione del cessionario/committente sul portale Fatture e Corrispettivi.

Qualora il Sistema di Interscambio, per cause tecniche non imputabili ad esso, non sia riuscito a recapitare la fattura al ricevente, questa viene messa a disposizione sul portale Fatture e Corrispettivi e la data di presa visione o di scarico del file fattura è quella a partire dalla quale l’IVA diventa detraibile.

Conseguentemente, se un’impresa o un professionista con una partita IVA attiva e una cessata, compila e invia una fattura elettronica o una nota di variazione riportando la partita IVA cessata la stessa viene scartata.

La norma citata prevede che l’obbligo di fatturazione elettronica per i soggetti precedentemente esclusi “si applica a partire dal 1° luglio 2022 per i soggetti che nell'anno precedente abbiano conseguito ricavi ovvero percepito compensi, ragguagliati ad anno, superiori a euro 25.000, e a partire dal 1° gennaio 2024 per i restanti soggetti.” Pertanto, come precisato anche dalla circolare 26/E del 2022, solo per i contribuenti che nell’anno 2021 hanno conseguito ricavi o compensi, ragguagliati ad anno, superiori a 25.000 è entrato in vigore dal 1° luglio 2022 l’obbligo di fatturazione elettronica. Per tutti gli altri soggetti forfettari l’obbligo decorrerà dal 1° gennaio 2024, indipendentemente dai ricavi/compensi conseguiti nel 2022.